Mô tả

Phân tích tài chính là việc điều tra các kết quả kinh doanh và các báo cáo tài chính nhằm mục đích tìm hiểu tình hình hoạt động của đơn vị. Phân tích bao gồm các khía cạnh của lợi nhuận, tính thanh khoản và khả năng thanh toán của doanh nghiệp. Đến lượt nó, điều này giúp đưa ra các quyết định liên quan đến đầu tư, chính sách hoặc xác định trạng thái hành động trong tương lai. Việc phân tích có thể diễn ra trong lĩnh vực tài chính doanh nghiệp hoặc tài chính đầu tư. Tài chính doanh nghiệp giải quyết việc tính toán NPV, IRR của một dự án tiềm năng trong khi phân tích tài chính đầu tư đề cập đến việc tìm hiểu lợi ích cạnh tranh khi đầu tư giữa một loạt các công ty cạnh tranh cho một nhà đầu tư.

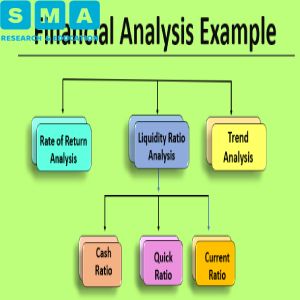

Phân tích tài chính tồn tại dưới nhiều hình thức khác nhau và một số hình thức được thảo luận dưới đây:

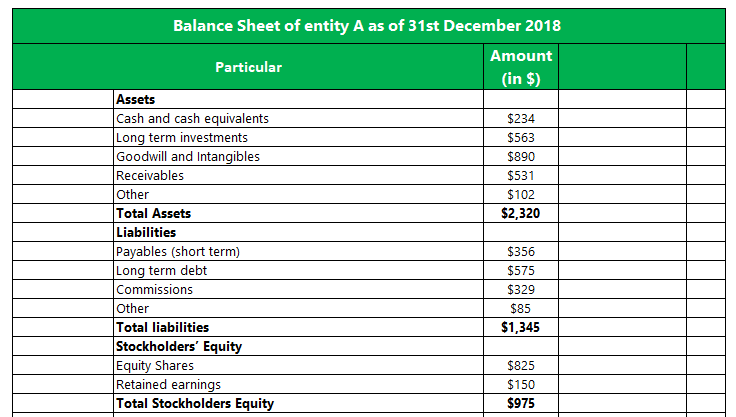

# 1 Ví dụ về Phân tích Tài chính – Phân tích Tỷ lệ Thanh khoản

Nó là thước đo về tính kịp thời mà một thực thể có thể thanh toán các khoản nợ sắp xảy ra của mình. Mức độ tín nhiệm của một thực thể phụ thuộc vào số lượng tài sản lưu động mà nó sở hữu. Một tỷ lệ bất lợi có nghĩa là sự không chắc chắn liên quan đến việc hoàn thành các khoản nợ phải trả bên ngoài và do đó đặt ra câu hỏi về tương lai của nó.

Tuy nhiên, phân tích tỷ số này nên được coi là chu kỳ thanh toán của đơn vị và sự biến động theo mùa. Ví dụ – nếu chu kỳ thanh toán đang diễn ra, tiền mặt của đơn vị rõ ràng sẽ thấp do đó không đưa ra bức tranh chính xác về tình hình tài chính. Các tỷ lệ có thể là các loại sau

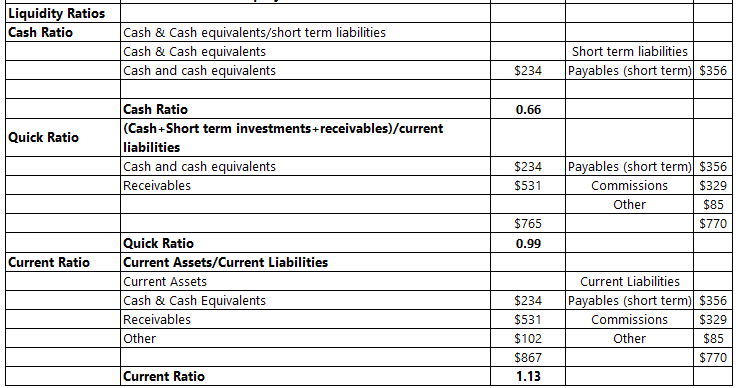

Tỷ lệ tiền mặt

Tỷ lệ tiền mặt so sánh lượng tiền mặt với các khoản nợ ngắn hạn trước mắt. Nếu doanh nghiệp bị giải thể vào ngày hôm nay, liệu tiền mặt có đủ để trang trải các khoản nợ ngắn hạn mà doanh nghiệp có tại thời điểm đó không?

Tỷ lệ nhanh

Hệ số thanh toán nhanh (Quick Ratio) là thước đo lượng tiền mặt và tiền mặt trong tương lai sẽ nhận được (các khoản phải thu từ khách nợ) để hoàn trả các khoản nợ hiện tại mà doanh nghiệp có. Tài sản nhanh liên quan đến tài sản có thể chuyển đổi thành tiền mặt trong vòng 90 ngày. Tỷ lệ này cho thấy khả năng công ty có thể trang trải các nghĩa vụ nợ phải trả của mình mà không cần sử dụng đến tài sản dài hạn. Nhiều hơn là tỷ lệ, tốt hơn là khả năng của công ty tự trang trải khỏi các khoản nợ có thể dự đoán

Tỉ lệ hiện tại

Nó đo lường tài sản hiện tại mà một công ty có so với việc thanh toán các khoản nợ ngắn hạn. Ở đây, dòng điện có nghĩa là có thể chuyển đổi thành tiền mặt trong một năm tới hoặc sẽ được thanh toán lại trong một năm tới. Nó là một trong những tỷ lệ quan trọng nhất để xem xét khả năng thanh khoản của mối quan tâm.

Ví dụ dưới đây xem xét Thực thể A và việc xác định các tỷ lệ thanh khoản trong một thời điểm cụ thể:

# 2 Ví dụ về Phân tích Tài chính – Phân tích Xu hướng

Công cụ này vẽ biểu đồ hiệu suất của một biến nhất định trong một khoảng thời gian để tìm ra các tính năng khác nhau, dự đoán quá trình hành động trong tương lai và đưa ra các phương pháp xung quanh nó xem xét xu hướng đó sẽ tiếp tục trong tương lai gần.

Ví dụ: nếu lợi nhuận đáng quan tâm đang giảm mỗi năm khoảng 5%, thì có nguyên nhân để kiểm tra các yếu tố đang ảnh hưởng đến chuyển động đó. Nó có thể là do các yếu tố bên ngoài như sự thay đổi của điều kiện thị trường hoặc có thể được thúc đẩy bởi các tình huống bên trong như chi phí tăng hoặc giảm doanh thu. Đầu tiên, phân tích xu hướng sẽ cho chúng ta biết nguyên nhân và sau đó nó sẽ chỉ ra liệu sự chuyển động đó có tiếp tục trong tương lai hay không. Nếu sau khi phân tích, xác định được rằng các yếu tố bên trong không ảnh hưởng nhiều đến sự dịch chuyển và nằm ngoài tầm kiểm soát của doanh nghiệp thì phải thực hiện các biện pháp để đảm bảo sự dịch chuyển bất lợi là nhỏ nhất. Điều này có thể liên quan đến các khoản chi cho một số tài sản mới và / hoặc thay đổi các quy trình hiện có.

Nói chung, phân tích xu hướng được mô tả bằng biểu đồ đường là một phương tiện trực quan tốt để hiểu những thay đổi xảy ra theo thời gian.

# 3 Ví dụ về Phân tích Tài chính – Phân tích Tỷ lệ Lợi nhuận

Điều này thường được sử dụng trong trường hợp của quá trình ra quyết định mua vốn. Tỷ suất sinh lợi là thước đo sự gia tăng lợi nhuận mà tài sản mới sẽ cung cấp so với chi phí phát sinh trên nó. Phân tích này có thể được thực hiện ở hai giai đoạn:

Mua trước: Điều này cho biết lợi nhuận kỳ vọng mà một tài sản sẽ mang lại trong một khoảng thời gian. Nếu lợi nhuận thu được nhiều hơn chi phí chiết khấu theo tỷ lệ hoàn vốn quyết định thì bạn nên đầu tư vào tài sản đó.

Sau khi mua: Sau khi tài sản được sử dụng trong quá trình sản xuất, ban quản lý có thể muốn thực hiện một phân tích hậu thực tế về cách tài sản đó mang lại lợi nhuận và so sánh nó với kỳ vọng mà họ có thể có từ tài sản đó ban đầu. Trong trường hợp, lợi nhuận không đạt đến mức, ban giám đốc có thể quyết định có thể đưa ra quyết định bán nó với giá thị trường hiện tại và đưa ra một giải pháp thay thế có thể giúp tạo ra lợi nhuận tốt hơn.

Kết luận

Phân tích tài chính rất quan trọng đối với việc đưa ra quyết định đối với cấp quản lý hoặc đối với các nhà đầu tư tiềm năng. Nó giúp hiểu được tình trạng hiện tại của đơn vị và đơn giản hóa việc so sánh giữa các đơn vị trong cùng một ngành. Ngoài ra, có thể đưa ra các dự báo trong tương lai để giúp ban lãnh đạo đưa ra quyết định.

Việc phân tích phụ thuộc vào khoảng thời gian mà nó được thực hiện. Nhiều khi, một thực thể có thể trải qua một cuộc khủng hoảng tạm thời. Việc phân tích tại thời điểm đó sẽ bị sai lệch không có lợi. Ngoài ra, do thực thể đã hoạt động như thế nào trong quá khứ có thể không nhất thiết là dấu hiệu tốt nhất về hoạt động sẽ hoạt động như thế nào trong tương lai.

Đánh giá

Chưa có đánh giá nào.